Project Description

ASSURANCE-VIE

Rendements 2017 des fonds en euros

Tour à tour, les assureurs annoncent les performances des fonds euros disponibles sur leurs contrats d’assurance-vie. Pour la plupart, les rendements 2017 continuent de souffrir et enregistrent une nouvelle baisse affichant un taux de rendement moyen pour 2017 aux alentours de 1.48 %, soit un repli de 0.32 % point comparé à la performance moyenne de 2016 (1.80 %).

Ce recul des performances s’explique notamment par l’effritement continu, ces dernières années, des taux des obligations d’État, qui représentent encore une majeure partie du portefeuille des fonds garantis en capital.

Autre déconvenue pour l’assurance-vie : une collecte nette sur les contrats d’assurance-vie négative en 2017, qui s’est établie jusqu’à -0,5 milliard d’euros au mois de novembre. Cette collecte négative s’explique notamment par :

- La hausse des achats immobiliers : les épargnants ont été plus nombreux à puiser dans leurs contrats d’assurance-vie dans le but de se constituer un apport en vue d’un achat immobilier, afin d’anticiper une éventuelle hausse des taux de crédit.

- Les élections présidentielles et les réformes fiscales et sociales : les annonces de modifications du régime fiscal ont clairement influencé certains épargnants à diminuer, voire stopper, les versements sur leurs contrats, craignant de subir un alourdissement de la fiscalité sur leurs encours en assurance-vie.

Ce nouveau recul des rendements est toutefois moins marqué qu’en 2016 qui, pour mémoire, avait servi un rendement moyen aux alentours des 1.8 %, soit un repli de 0.5 point par rapport à 2015.

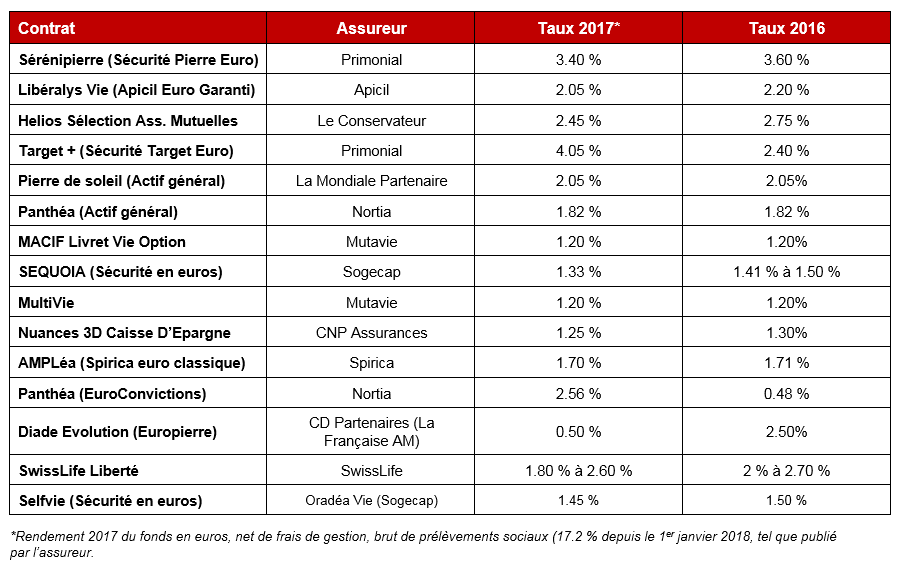

Voici une sélection des performances d’ores-et-déjà connues pour les fonds en euros :

Tendances 2018

Malgré cette tendance baissière, les fonds en euros de l’assurance-vie restent un placement attractif. Ils offrent une réelle alternative plus rentable face à une épargne règlementée (Livret A, Livret de Développement Durable, livrets bancaires, etc.…) qui ne rapporte presque plus rien aujourd’hui. Le gouvernement a d’ailleurs figé la rémunération du Livret A à 0.75 % (net d’impôt) jusqu’à au moins février 2020.

De plus, l’assurance-vie reste toujours intéressante fiscalement puisque la réforme, avec notamment la mise en place de la flat tax de 30 %, n’a finalement pas eu d’impact trop lourd sur ce placement. Seules les personnes ayant effectué des versements postérieurs au 27 septembre 2017, dont les montants sont supérieurs à 150 000 € en assurance-vie et dont le contrat a plus de 8 ans subiront un alourdissement de la fiscalité.

Outre son cadre fiscal très avantageux, l’assurance-vie possède d’autres atouts, notamment en matière de transmission de patrimoine.

Notre conseil

Dans un environnement de baisse continue du rendement des supports en euros, les assureurs poursuivent leur stratégie tendant à maîtriser la collecte sur le support en euros et à diversifier l’épargne vers les Unités de Compte en proposant des dispositifs de bonus.

Pour augmenter le rendement du fonds en euros de leur contrat, il est recommandé aux assurés d’opter pour des contrats proposant des bonus de rendement. En diversifiant une partie de l’épargne de leur contrat d’assurance-vie sur des Unités de Compte, les assurés bénéficient d’un potentiel de performance plus important et le bonus leur permet de bénéficier d’un complément de rémunération de leur épargne, calculé en fonction du pourcentage d’Unités de Compte détenu.

Il convient cependant de tenir compte de l’horizon de placement et du niveau d’acceptation du risque généré par l’investissement sur des Unités de Compte.

IMMOBILIER

Le marché poursuit sa remontée en 2017

L’engouement pour l’immobilier s’est confirmé en 2017, porté par des taux d’emprunt restés à des niveaux très bas.

L’année 2017 aura enregistré plus de 958 000 transactions contre 845 000 en 2016 et 803 000 en 2015. Les volumes des ventes enregistrent un bon de 42 % entre 2015 et 2017. Ce dynamisme retrouvé pour la pierre a pour conséquence une hausse moyenne des prix au m² de + 4.2 % pour les grandes villes entre 2016 et 2017.

Les SCPI ont enregistré une collecte record en 2017 avec près de 6 milliards d’euros et un rendement moyen de 4.43 % contre 4.64 % en 2016.

Le succès des SCPI ne faiblit pas et ce placement continue d’offrir un excellent rapport rendement/risque. Les SCPI permettent aux investisseurs de diversifier leur patrimoine en faisant l’acquisition indirecte d’un patrimoine immobilier locatif, engendrant la création d’éventuels revenus nets de charges, nets de frais d’assurance et surtout nets de frais de gestion, à partir d’un faible montant d’investissement.

Avec des taux d’intérêt en légère hausse et une remontée des prix dans les grandes villes, les tendances pour 2018 sont plus contrastées que pour 2017 mais restent toujours optimistes.

Tendances 2018

LES SCPI

Avec une valeur vénale totale dépassant les 37 Md€ en 2016, soit une valeur multipliée par 2.3 en 10 ans, les SCPI d’immobilier d’entreprises restent LA tendance à suivre en 2018. En effet, l’immobilier d’entreprises continue de rapporter plus que l’épargne, tout en garantissant moins de contraintes pour le bailleur et plus de sécurité car rien n’oblige à garder un locataire mauvais payeur.

Toutefois, pour optimiser au mieux le rendement des SCPI et répartir les risques, il est recommandé de d’augmenter la diversification de son patrimoine :

- Diversification des actifs sectoriels : bureaux, locaux commerciaux, locaux industriels, actifs du secteur de la santé, de l’hôtellerie ou du loisir ;

- Diversification des actifs géographiques : région parisienne, province, et même en zone euro (l’Allemagne notamment).

L’IMMOBILIER COTÉ

L’immobilier coté représente également un placement opportun en 2018, alliant les atouts de l’immobilier et la flexibilité d’un placement financier. Pour rappel, les foncières cotées sont des sociétés par action dont les titres sont cotés en Bourse et ayant pour objectif de distribuer des dividendes grâce à la gestion et la valorisation d’un patrimoine immobilier.

Les foncières cotées permettent à un investisseur particulier d’accéder à des classes d’actifs quasi inaccessibles tout en bénéficiant de la mutualisation des risques et à partir d’un ticket d’entrée plus modeste que l’acquisition d’un appartement, d’un commerce ou d’un immeuble, mais dépendant bien évidemment du prix des actions.

Souvent considérées comme volatiles, les foncières cotées sont avant tout un placement rémunérateur sur le long terme. En plus de garantir des rendements supérieurs à la moyenne (rendement moyen supérieur à 3.7 % en 2017), elles offrent également un cadre fiscal avantageux.

En effet, les participations inférieures à 5 % du capital des sociétés foncières cotées (ce qui est le cas la plupart du temps) sont exclues de l’assiette de l’Impôt sur la Fortune Immobilière (IFI). De plus, les plus-values dégagées par les actionnaires de sociétés foncières sont bien moins taxées que celles provenant d’investissements locatifs, qui ne sont exonérées d’Impôt sur le Revenu qu’après 22 ans de détention, contre seulement 8 pour les sociétés foncières cotées.

L’ensemble de ces caractéristiques font des foncières cotées un placement à favoriser en 2018, en privilégiant :

- La transformation d’actifs en portefeuille afin de créer de la valeur sur le long terme, en opérant une rotation cyclique du patrimoine.

- La diversification sectorielle, en faisant le choix de secteurs porteurs de croissance, notamment dédiés aux services : logistique, hôtellerie, parahôtellerie, infrastructures et résidentiel allemand.