Project Description

OPCI / SCPI : INVESTIR DANS L’IMMOBILIER D’ENTREPRISE EN 2018

Les SCPI et les OPCI ont enregistré une collecte nette historique en 2017. Les SCPI ont collecté pas moins de 6 Md€, dont près de la moitié de la collecte nette au travers des contrats d’assurance-vie. Du côté des OPCI, c’est un succès qui se confirme pour la 4ème année consécutive avec une collecte de plus de 4,2 Md€.

Ces deux véhicules emblématiques de la pierre-papier sont sans conteste les tendances à suivre en 2018 pour les investisseurs à la recherche de rendement.

OPCI, SCPI : fonctionnement

OPCI

Les Organismes de Placement Collectif Immobilier (OPCI) correspondent à un véhicule d’investissement en actifs immobiliers et financiers. En effet, à la différence d’une SCPI composée quasi-exclusivement d’immobilier, l’OPCI doit être obligatoirement composé d’au moins 60 % d’actifs immobiliers (immeubles et parts ou actions de sociétés immobilières), de 5 % d’actifs liquides et le solde en actifs financiers (obligations, actions, monétaires).

Plus souple en matière de gestion que les actuelles SCPI, l’OPCI bénéficie d’une fiscalité allégée et d’une liquidité renforcée, avec une rentabilité sensiblement égale à celle du marché immobilier, sans que la performance soit affectée par les fluctuations des marchés financiers.

Prévus initialement pour remplacer les SCPI, les OPCI apparaissent désormais comme une offre complémentaire, toujours de long terme mais avec des régimes fiscaux, des modalités d’acquisition ou de sortie, et des compositions de patrimoine différents.

SCPI

L’investissement dans les Sociétés Civiles de Placement Immobilier (SCPI) permet d’affecter une partie de son épargne pour l’acquisition indirecte d’un patrimoine immobilier locatif, engendrant alors la création d’éventuels revenus. L’immobilier locatif est accessible par l’intermédiaire des SCPI pour tous, dès 1 000 € d’investissement.

La société de gestion s’occupe de toute la gestion locative : recherche de locataires, baux, charges, prévisions pour travaux, rénovations… L’investisseur est libéré de toute contrainte de gestion et profite de l’expertise de la société de gestion en charge de la SCPI.

Les SCPI permettent également de profiter d’une grande diversification des actifs immobiliers et de la qualité des gestionnaires pour la mutualisation des risques.

OPCI, SCPI : les points forts

OPCI

Investir dans un OPCI présente plusieurs avantages :

- Mise de fonds modeste tout en obtenant des revenus réguliers mais sans subir les contraintes de la mise en location ;

- Stabilité du placement immobilier : un rendement plus stable et moins volatile que les marchés financiers permettant la constitution progressive d’un patrimoine fondé sur la pierre ;

- Disponibilité des avoirs à tout moment : en cas de besoin, l’investisseur pourra récupérer ses fonds en vendant ses parts ;

- Gestion déléguée à des professionnels, ce qui garantit la pérennité du capital, notamment par la diversification des placements ;

- Mutualisation des risques, de par la diversité du parc immobilier détenu et grâce à la variété des actifs composant l’OPCI soumis à des cycles économiques différents ;

- Revenus complémentaires réguliers : les actifs immobiliers détenus par l’OPCI génèrent des revenus locatifs issus de la location du patrimoine.

Investir sur ce type de fonds, permet de réaliser un investissement majoritairement en immobilier tout en profitant de la souplesse des placements financiers, sans aucune contrainte de gestion.

SCPI

Placement simple, sécurisé et accessible à tous les épargnants soucieux de préserver leur pouvoir d’achat ou de préparer leur retraite, les SCPI offrent de nombreux avantages :

- Grande diversification des actifs immobiliers : secteurs, locataires, édifices, zone géographique ;

- Revenus locatifs versés chaque trimestre ou chaque mois selon la SCPI, durant toute la période de détention, quelle qu’elle soit ;

- Gestion immobilière déléguée ;

- Mutualisation des risques.

Les SCPI présentent le meilleur couple rendement-risque du moment et proposent surtout une véritable alternative à ceux qui souhaitent diversifier leurs investissements sur des supports solides, performants et peu volatiles.

Calcul de l’assiette de l’IFI

Pour les assujettis au nouvel Impôt sur la Fortune Immobilière (IFI), en vigueur depuis le 1er janvier 2018, tous les biens immobiliers entrent dans leur patrimoine taxable au même titre que l’immobilier en direct.

Les OPCI et SCPI sont donc tous deux logiquement inclus dans le calcul de l’IFI, même si détenus en assurance-vie, contrat de capitalisation, Compte-titres, PEA… Les parts de sociétés détenues sont assujetties à hauteur de la fraction de leur valeur représentative dans les biens immobiliers. Pour les OPCI, il faut donc déclarer la quote-part d’immobilier qu’ils détiennent, soit 60 % minimum et 90 % maximum.

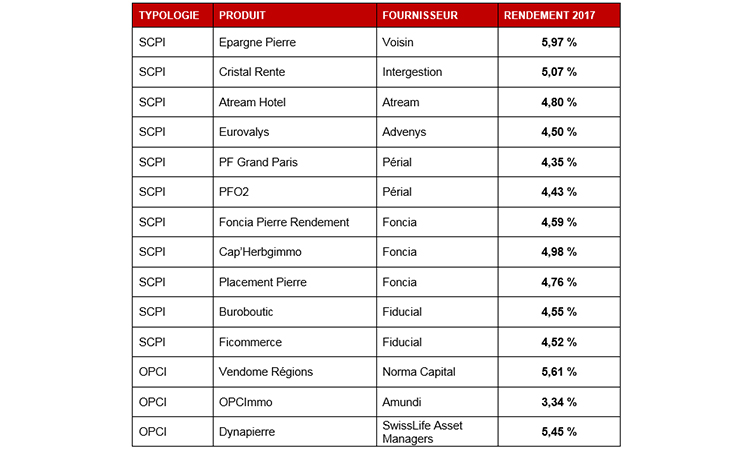

Rendement 2017 des OPCI et SCPI

Les OPCI affichent une performance appréciable en 2017 avec un rendement moyen de 3,50 % brut pour les OPCI souscrits principalement via les contrats d’assurance-vie et une performance moyenne de 3,58 % pour les OPCI détenus via un compte-titres.

Malgré une tendance légèrement à la baisse avec un rendement moyen à 4,43 % en 2017, les SCPI signent encore une belle année en servant des rendements bruts supérieurs à 6 %.

Voici une sélection des taux de distribution 2017 de SCPI et OPCI :