Project Description

Réduction sensible des flux sur les marchés

L’été s’installe clairement sur les marchés financiers avec une réduction sensible des flux et une liquidité toute relative, en particulier sur les marchés du crédit.

Cependant, la période de résultats des entreprises qui s’achève de part et d’autre de l’Atlantique est riche d’enseignements pour les mois à venir alors que l’incertitude perdure au niveau politique.

Après la Corée du Nord, Donald Trump s’active sur le dossier Iranien. Mais si la méthode est la même, l’issue n’est pas écrite d’avance. La remontée récente des prix du pétrole renforce cette impression.

L’administration Trump reste toujours active sur le front des tarifs commerciaux soufflant le chaud et le froid et mettant à rude épreuve les nerfs de « ses » partenaires, des investisseurs et de plus en plus de dirigeants d’entreprises américaines.

Après l’annonce d’un accord assez flou avec l’Europe, rassurant malgré tout, la perspective d’une possible taxation à un taux de 25 % au lieu de 10 % de 200 milliards de dollars de produits chinois est venue doucher les espoirs d’accalmies des observateurs.

Des résultats bien orientés

Pour revenir sur la période de résultats, ceux-ci ont été globalement bien orientés et ont atteint en majorité le consensus des analystes tant aux Etats-Unis qu’en Europe. La réforme fiscale US a été un véritable accélérateur pris en compte par les chiffres macro-économiques américains avant qu’il ne se matérialise chez les entreprises. Toutefois, les dirigeants d’entreprises déplorent l’impact naissant des hausses de taxes sur le prix d’achat de leurs matières premières et envisagent des hausses des prix à venir au détriment des consommateurs et in fine de la croissance.

En Europe, le fléchissement de la croissance ne s’est pas matérialisé sur le résultat des entreprises au 2ème trimestre. Toutefois, on note une plus grande prudence sur les perspectives du 2ème semestre.

On constate aussi que les bonnes surprises ont été moins récompensées quand les déceptions ont été durement sanctionnées, signe de la fragilité des marchés.

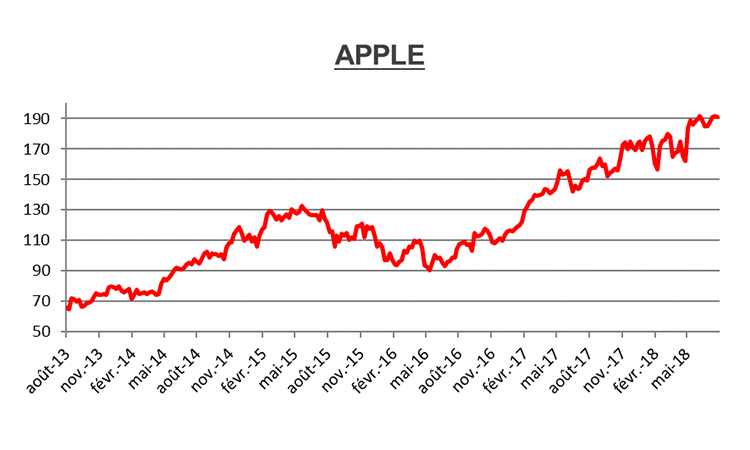

On saluera tout de même la forte reprise des marchés boursiers après une fin de semestre chaotique. L’Eurostoxx s’adjuge 3,51 % au mois de juillet et le S&P 500 gagne 3,60 %. On soulignera aussi des résultats ambivalents dans le secteur technologique, star de ces derniers mois. Quand les interrogations s’élèvent sur Facebook ou Twitter, Apple affiche une forme insolente et flirte avec les 1000 milliards de dollars de capitalisation !

Sur les marchés obligataires, les primes de risques se réduisent notamment dans le secteur financier avec les bons résultats des banques et assurances dans de faibles volumes. Pour mémoire, l’encours des marchés de la dette privée a doublé en 10 ans porté par une injection massive de monnaie banque centrale, et par la croissance explosive du marché de la gestion passive (les ETF).

Sur les dettes souveraines, les chiffres d’inflation en hausse ont poussé les rendements vers le haut. Le taux de l’OAT 10 ans gagne 7 centimes à 0,73 %.

Les banques centrales, sans surprise, confirment la mise en œuvre de politiques monétaires restrictives progressives à même d’accompagner le cycle économique sans heurter les anticipations des investisseurs.

Le risque dans cette période estivale est donc plutôt à chercher sur le front politique (Italie ?) et géopolitique. (USA/Iran/Turquie/Chine)

Nous vous souhaitons de bonnes vacances !

Le graphique du mois

+195 % sur 5 ans, 1 000 milliards de capitalisation (5 % du PIB US)